納斯達克100指數與比特幣:互補投資策略

納斯達克100指數和比特幣,雖然投資屬性迥異,卻能形成互補的投資組合。納斯達克100指數涵蓋納斯達克交易所中最大的非金融類科技股,而比特幣作為首個公共區塊鏈,如今已成為市值最高的加密資產。兩者均代表著數字經濟轉型浪潮中的高增長潛力。

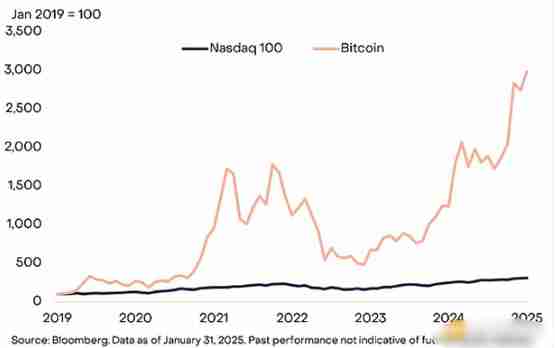

兩者收益率的相關性中等,但波動性差異顯著。2019年至今,比特幣月度收益率與納斯達克100指數的相關性約為40%(圖1)。比特幣的年化波動率高達71.5%,而納斯達克100指數僅為20.5%。然而,長期投資者通常能通過比特幣的高風險獲得更高的回報。期間,比特幣累計回報率幾乎是納斯達克100指數的十倍(納斯達克100指數上漲約3倍,比特幣上漲約30倍)。兩者的夏普比率均為1.0。

圖 1:2019年至今,比特幣與納斯達克100指數收益率相關性約40%,回報率相差約10倍

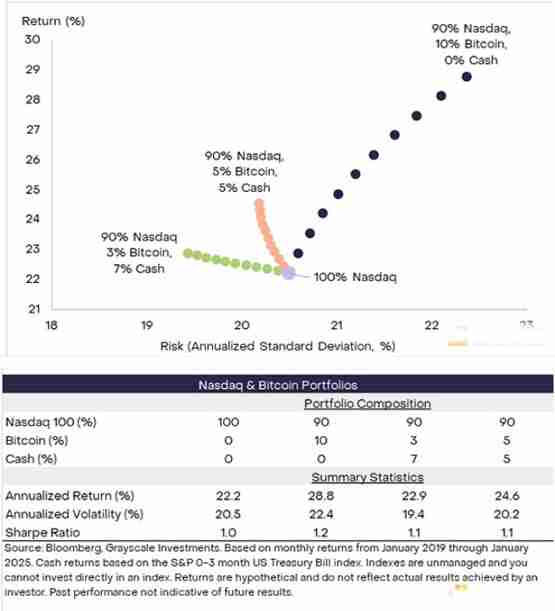

基于以上特性,在持有納斯達克100指數的投資組合中,適度配置比特幣和現金,可以提升預期收益、降低風險或超越“有效前沿”(即在不增加波動性的前提下提高預期收益)。舉例說明,將10%的納斯達克100指數配置轉移至比特幣和現金組合,可能產生的影響如下:[3]

- 提升預期收益:假設投資組合90%配置納斯達克100指數,10%配置比特幣,年化收益率將從22.2%提升至28.8%,年化波動率從20.5%上升至22.4%,夏普比率從1.0提升至1.2(圖2)。這表明,比特幣配置增加了風險和回報,并帶來一定的多元化優勢和更高的夏普比率。

- 降低風險,不犧牲收益:假設投資組合90%配置納斯達克100指數,3%配置比特幣,7%配置現金,年化收益率將達到22.9%,波動率降至19.4%,夏普比率為1.1。這意味著,在略微提高收益的同時,顯著降低了投資組合波動性。這體現了比特幣的高風險高回報特性,提升了投資組合的資本效率。

- 超越有效前沿:通過調整比特幣和現金(或低波動性股票)的配置比例,納斯達克100指數投資者可以超越有效前沿。例如,假設投資組合90%配置納斯達克100指數,5%分別配置比特幣和現金,年化收益率將達到24.6%,波動率為20.2%。這意味著,在波動性基本不變的情況下,年化收益率比單獨投資納斯達克100指數高出約2%。

投資加密貨幣前,投資者需充分考慮自身情況和財務目標。加密貨幣屬于高風險資產,不適合短期資金需求和/或風險規避型投資者。但對于追求高增長創新科技投資的投資者而言,比特幣可以作為納斯達克100指數等現有配置的補充,并降低對美國股票的集中風險。

圖2:將比特幣加入納斯達克100指數配置的假設影響

注釋:

[1] 數據來源:Artemis。數據截至2025年1月31日。

[2] 數據來源:彭博社、Grayscale Investments。基于截至2025年1月31日的月度收益數據。過往表現不代表未來結果。

[3] 所有結果均基于2019年1月至2025年1月期間的月度收益數據。

以上就是Grayscale:BTC可取代部分納斯達克100指數投資解讀的詳細內容

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如作者信息標記有誤,請第一時間聯系我們修改或刪除,多謝。