目錄

- 什么是肯特納通道?

- 解讀肯特納通道

- 如何計(jì)算肯特納通道

- 肯特納通道的最佳設(shè)置

- 肯特納通道策略

- 回調(diào)策略

- 突破策略

- 回調(diào)與突破相結(jié)合

- 肯特納通道與布林帶

- 肯特納通道與布林線:主要區(qū)別

- 計(jì)算方法

- 波動(dòng)率表示

- 信號解釋

- 哪個(gè)更好:肯特納通道還是布林帶?

- 肯特納通道的局限性

- 結(jié)論

肯特納通道是一種多功能工具,可幫助零售加密貨幣交易者識別趨勢、潛在逆轉(zhuǎn)和市場波動(dòng)。它結(jié)合了移動(dòng)平均線和平均真實(shí)波動(dòng)范圍,以提供對市場狀況的洞察。

關(guān)鍵要點(diǎn):

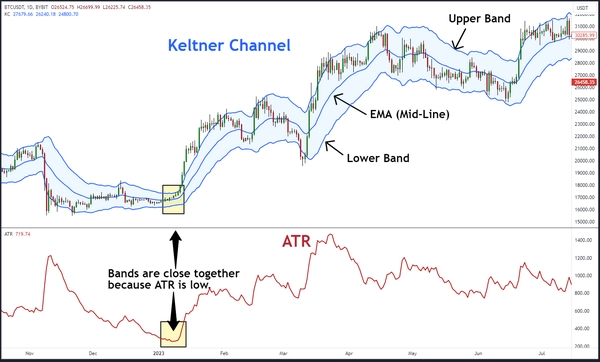

肯特納通道由三條線組成:中線(通常是指數(shù)移動(dòng)平均線)、上線和下線。

肯特納通道可讓您洞悉價(jià)格波動(dòng)。通道變寬表示波動(dòng)性增加,通道變窄則表示波動(dòng)性降低。

肯特納通道用于回調(diào)和通道突破,為交易者提供根據(jù)相對于通道的價(jià)格變動(dòng)進(jìn)入和退出頭寸的機(jī)會(huì)。

什么是肯特納通道?

肯特納通道是一種強(qiáng)大的技術(shù)分析工具,散戶交易者使用它來發(fā)現(xiàn)波動(dòng)性、識別趨勢和潛在的趨勢逆轉(zhuǎn),并在加密貨幣市場做出明智的交易決策。它是一種多功能指標(biāo),結(jié)合了移動(dòng)平均線和包絡(luò)線指標(biāo)的元素。

肯特納通道由芝加哥谷物交易商 Chester W. Keltner 于 20 世紀(jì) 60 年代發(fā)明,由三條線組成,這些線會(huì)根據(jù)市場的波動(dòng)性而擴(kuò)張和收縮。基本計(jì)算包括指數(shù)移動(dòng)平均線(EMA) 和平均真實(shí)波幅 ??(ATR)。交易員會(huì)查看當(dāng)前價(jià)格相對于肯特納通道的位置,同時(shí)考慮指標(biāo)通道線的斜率,以確定市場趨勢和潛在逆轉(zhuǎn)。

解讀肯特納通道

肯特納通道指標(biāo)相當(dāng)簡單,但它也包含大量信息。

以下是其組成部分的細(xì)目分類。

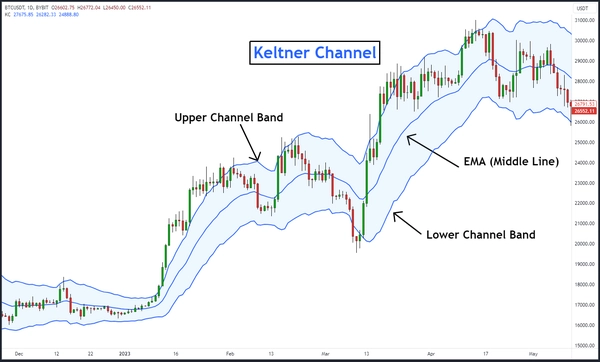

中線(EMA 或 SMA):肯特納通道的核心是中線,通常是 EMA。這條線代表趨勢方向,是通道的基線。交易者根據(jù)自己的交易風(fēng)格和時(shí)間范圍使用不同的 EMA 周期。雖然中線的默認(rèn)設(shè)置是 20 周期 EMA,但中線也可以是簡單移動(dòng)平均線(SMA)。

上通道線:上通道線繪制在中線上方,通過將 ATR 的倍數(shù)添加到中線得出。ATR 衡量市場波動(dòng)性,交易者可以根據(jù)自己的風(fēng)險(xiǎn)承受能力調(diào)整乘數(shù)。乘數(shù)越高,通道越寬,可以適應(yīng)更高的波動(dòng)性。交易者通常使用乘數(shù) 2 和 ATR 設(shè)置為 10。

下通道線:相反,下帶線繪制在中線下方,方法是從中線中減去 ATR 的倍數(shù)。這條線表示上升趨勢中低于平均值的極端跌幅,或下降趨勢中偏離平均值的潛在偏差。同樣,默認(rèn)設(shè)置是乘數(shù) 2,ATR 設(shè)置為 10。

肯特納通道直觀地表示價(jià)格波動(dòng),通道變寬表示波動(dòng)性增加,通道變窄表示波動(dòng)性降低。波動(dòng)性下降時(shí),通常會(huì)形成區(qū)間。如果波動(dòng)性擴(kuò)大,趨勢可能會(huì)發(fā)展。

然后根據(jù)市場情況制定交易策略。當(dāng)市場波動(dòng)性下降時(shí),部署區(qū)間交易策略;當(dāng)波動(dòng)性上升時(shí),使用動(dòng)量和突破策略。

如何計(jì)算肯特納通道

計(jì)算肯特納通道涉及幾個(gè)簡單的步驟,主要基于 ATR 和所選的移動(dòng)平均線。大多數(shù)制圖軟件都包含肯特納通道,因此您無需手動(dòng)計(jì)算。

但是,建議你了解通道的工作原理,以便找到最適合你的策略的設(shè)置。以下是計(jì)算肯特納通道的分步指南。

肯特納通道計(jì)算

肯特納通道中線= EMA

肯特納通道上軌= EMA (2 * ATR)

肯特納通道下軌= EMA ? (2 * ATR)

EMA= 20 個(gè)周期的指數(shù)移動(dòng)平均線

ATR= 10 個(gè)周期的平均真實(shí)波動(dòng)范圍

選擇移動(dòng)平均線的周期:第一步是決定是否要使用EMA 或 SMA作為肯特納通道的中心線。交易者通常使用 20 周期 EMA 或 SMA,但您可以根據(jù)交易策略和時(shí)間范圍進(jìn)行調(diào)整。

計(jì)算平均真實(shí)波幅:ATR 是衡量市場波動(dòng)性的指標(biāo),通常根據(jù)肯特納通道 10 個(gè)周期計(jì)算得出。

確定乘數(shù):乘數(shù)是一個(gè)常數(shù)值,用于調(diào)整肯特納通道的寬度。常見的選擇是 2,但您可以根據(jù)您的偏好和交易的加密貨幣的波動(dòng)性水平對其進(jìn)行自定義。

計(jì)算上軌和下軌:要計(jì)算上軌線,請將移動(dòng)平均值添加到 ATR 值乘以所選乘數(shù)。同樣,對于下軌線,請從移動(dòng)平均值中減去 ATR 值乘以乘數(shù)。

現(xiàn)在您已經(jīng)計(jì)算出了肯特納通道的上線和下線,您可以在價(jià)格圖表上繪制它們。這些線將根據(jù)市場情況動(dòng)態(tài)調(diào)整,反映波動(dòng)性的變化(即 ATR)。這種動(dòng)態(tài)特性使肯特納通道成為交易員的寶貴工具,使他們能夠適應(yīng)不斷變化的市場環(huán)境。

肯特納通道的最佳設(shè)置

最佳的肯特納通道設(shè)置可能有所不同,具體取決于您的交易目標(biāo)、您交易的加密貨幣以及您首選的圖表時(shí)間范圍。

默認(rèn)的肯特納通道設(shè)置是 20 周期 EMA 和 10 周期 ATR,使用 2 倍乘數(shù)。這些設(shè)置中的任何一個(gè)都可以根據(jù)您的策略進(jìn)行更改。但是,這里有一些通用指南可幫助您選擇最佳設(shè)置。

移動(dòng)平均線時(shí)間范圍:考慮交易的時(shí)間范圍。短期日內(nèi)交易者可能更喜歡移動(dòng)平均線的較短周期,例如 10 周期 EMA,而長期交易者可能使用 50 周期 EMA。嘗試不同的時(shí)間范圍,看看哪一個(gè)最適合您的交易策略。

乘數(shù):您選擇的乘數(shù)可以調(diào)整,因?yàn)樗鼪Q定了通道的寬度和對價(jià)格變動(dòng)的敏感度。乘數(shù) 2 是常見的起點(diǎn),但您可以將其調(diào)整為更高或更低,以匹配您交易的加密貨幣的波動(dòng)性。較高的乘數(shù)會(huì)加寬通道,而較低的乘數(shù)會(huì)縮小通道。日內(nèi)交易者通常會(huì)考慮較低的乘數(shù),例如 1.5,因?yàn)樗麄兪褂玫膱D表時(shí)間范圍較短。

平均真實(shí)波動(dòng)范圍時(shí)間范圍:調(diào)整上軌和下軌寬度的另一種方法是通過 ATR 上使用的周期數(shù)。較短的回溯期(例如 7)將導(dǎo)致波動(dòng)性更大的波段。較長的回溯期將產(chǎn)生更平滑的波段。如果日內(nèi)交易者想要平滑波段,他們可能會(huì)考慮更長的回溯期,例如 20。

請記住,在最佳肯特納通道參數(shù)方面,沒有放之四海而皆準(zhǔn)的方法。交易者應(yīng)根據(jù)市場情況和個(gè)人偏好自定義設(shè)置,并根據(jù)經(jīng)驗(yàn)和分析不斷完善策略。

肯特納通道策略

肯特納通道主要用作趨勢和動(dòng)量指標(biāo)。根據(jù)您的交易風(fēng)格,有幾種不同的策略。

回調(diào)策略

當(dāng)市場呈上漲趨勢時(shí),價(jià)格大多會(huì)停留在肯特納通道的上部。移動(dòng)平均線可視為支撐區(qū)域,因此當(dāng)價(jià)格下跌時(shí),移動(dòng)平均線可能成為買家選擇買入的價(jià)值點(diǎn)。

要實(shí)施這一策略,您首先要等待價(jià)格達(dá)到中線。如果價(jià)格暫時(shí)跌破中線,請等待其重新回到中線后再入場。然后,在移動(dòng)平均線和下通道線中間位置設(shè)置止損。瞄準(zhǔn)上通道,風(fēng)險(xiǎn)回報(bào)率約為 1:2。

在下降趨勢中,情況則相反,除非價(jià)格保持在肯特納通道的下部區(qū)域。在這種情況下,反彈回移動(dòng)平均線為空頭提供了進(jìn)入的機(jī)會(huì)。止損應(yīng)位于移動(dòng)平均線和上軌之間的中間位置,目標(biāo)位于下軌。

突破策略

有時(shí)市場會(huì)快速波動(dòng)并出現(xiàn)突破。在這種情況下,可以利用肯特納通道突破來快速波動(dòng)。

在圖表上設(shè)置好指標(biāo)后,等待價(jià)格收于上限之上或下限之下。

在上面的例子中,比特幣上漲,在 15 分鐘圖的上軌上方形成收盤蠟燭。交易員會(huì)將此視為買入信號。退出策略涉及根據(jù)中線(EMA)實(shí)施動(dòng)態(tài)追蹤止損。一旦價(jià)格觸及或穿過中線,交易員就會(huì)平倉。

在強(qiáng)勁的上升趨勢中,價(jià)格往往停留在肯特納通道的上部。這使得買家有可能鎖定有利可圖的交易,因?yàn)橐苿?dòng)平均線有機(jī)會(huì)趕上上漲的價(jià)格,讓交易者在價(jià)格保持有利時(shí)退出頭寸。

回調(diào)與突破相結(jié)合

你會(huì)注意到回調(diào)策略在中線進(jìn)入多頭倉位,而對于突破策略,退出也發(fā)生在這個(gè)時(shí)刻。

是否要結(jié)合這兩種策略取決于您,在突破時(shí)進(jìn)入多頭倉位,但不是在中線退出,而是將止損設(shè)在中線和下軌之間的中間位置。

這一決定取決于您是否希望在動(dòng)態(tài)止損方面有更多余地,以便更長時(shí)間地持有頭寸。然而,這有時(shí)可能意味著以不太有利的價(jià)格退出頭寸。

肯特納通道與布林帶

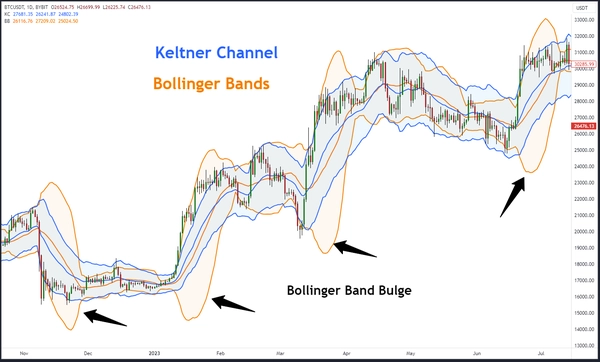

在技??術(shù)分析方面,交易者經(jīng)常會(huì)遇到是否使用肯特納通道或布林線的問題。兩者都是流行的基于波動(dòng)性的指標(biāo),可幫助交易者識別潛在的入場點(diǎn)和出場點(diǎn),但它們在計(jì)算和解釋方面存在明顯差異。

肯特納通道與布林線:主要區(qū)別

計(jì)算方法

肯特納通道:肯特納通道使用 ATR 來衡量波動(dòng)性并創(chuàng)建動(dòng)態(tài)通道邊界。肯特納通道的上線和下線分別通過從移動(dòng)平均線中加上或減去 ATR 來確定。

布林線:布林線使用標(biāo)準(zhǔn)差來衡量價(jià)格波動(dòng)。布林線由三條線組成:中線是一條簡單移動(dòng)平均線,上線和下線是通過在中線上加減標(biāo)準(zhǔn)差的倍數(shù)來計(jì)算的。

波動(dòng)率表示

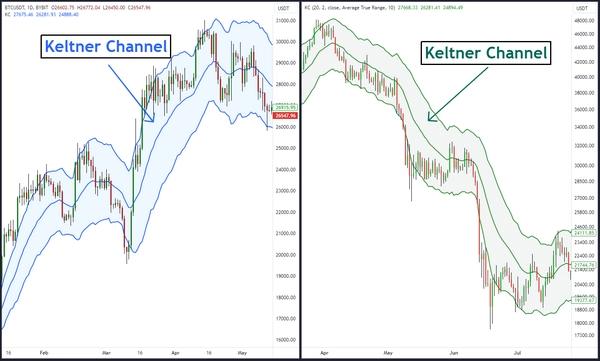

肯特納通道:肯特納通道可以更平滑地表示波動(dòng)性,導(dǎo)致通道線反應(yīng)性較差。它們可能更適合尋求更清晰趨勢信號的交易者。

布林線:由于使用標(biāo)準(zhǔn)差,布林線對快速價(jià)格變化的反應(yīng)更靈敏。這使得它們對短期價(jià)格飆升很敏感,并可能導(dǎo)致極寬的布林線。[見上圖中的布林線凸起。]

信號解釋

肯特納通道:肯特納通道通常用于確定趨勢方向以及價(jià)格跨越通道邊界時(shí)的潛在突破。交易者可以依靠肯特納通道來確認(rèn)趨勢。

布林線:布林線通常用于識別超買和超賣情況。當(dāng)價(jià)格觸及或穿越布林線的上軌時(shí),可能表示超買情況,而觸及或穿越布林線的下軌則可能表示超賣情況。

哪個(gè)更好:肯特納通道還是布林帶?

肯特納通道和布林帶之間的選擇最終取決于您的交易風(fēng)格和目標(biāo)。沒有統(tǒng)一的最佳答案,因?yàn)檫@兩個(gè)指標(biāo)都提供了對市場波動(dòng)的獨(dú)特見解。

對于重視更平滑的趨勢信號并希望專注于趨勢確認(rèn)的交易者來說,肯特納通道是更好的選擇。該指標(biāo)可能在尋求明確突破信號的趨勢市場中發(fā)揮重要作用。

布林線更難用于發(fā)現(xiàn)好的信號,因?yàn)槠洳▌?dòng)性指標(biāo)可能會(huì)嚴(yán)重扭曲布林線。因此,布林線更適合區(qū)間波動(dòng)的市場,并有助于識別價(jià)格極值。

如果您正在尋找趨勢和動(dòng)量突破,那么肯特納通道將更有用。在區(qū)間波動(dòng)的市場中,布林帶可以幫助發(fā)現(xiàn)超買和超賣水平。

肯特納通道的局限性

雖然肯特納通道是一種有價(jià)值的技術(shù)分析工具,但它也有交易者應(yīng)該注意的局限性。

與任何趨勢跟蹤指標(biāo)一樣,肯特納通道在波動(dòng)性較低時(shí)可能會(huì)產(chǎn)生錯(cuò)誤信號。交易者可能會(huì)經(jīng)歷價(jià)格短暫越過通道邊界然后反轉(zhuǎn)的震蕩,從而導(dǎo)致潛在損失。

肯特納通道也被視為滯后指標(biāo),因?yàn)樗鼈円蕾囉跉v史價(jià)格數(shù)據(jù)。這意味著它們可能無法在快速變化的市場條件或突然的價(jià)格變化期間提供及時(shí)的信號。

肯特納通道策略可能并不適用于所有加密貨幣或金融工具。某些資產(chǎn)表現(xiàn)出獨(dú)特的價(jià)格行為,例如極端波動(dòng),這可能與指標(biāo)的特征不一致。

此外,找到最佳的肯特納通道設(shè)置可能具有挑戰(zhàn)性。理想的移動(dòng)平均周期和乘數(shù)可能因交易者和市場而異,需要不斷調(diào)整和回溯測試。

最后,僅依靠肯特納通道進(jìn)行交易決策可能會(huì)有風(fēng)險(xiǎn)。交易者通常會(huì)考慮結(jié)合其他指標(biāo)和圖表模式來確認(rèn)信號并降低誤報(bào)風(fēng)險(xiǎn)。

交易者在將肯特納通道納入交易策略時(shí)需要了解這些限制。肯特納通道并非萬無一失的指標(biāo),其用途只是技術(shù)分析中更廣泛的工具包的一部分。

結(jié)論

雖然肯特納通道對于加密貨幣交易者來說是一種有價(jià)值的工具,但了解其局限性至關(guān)重要。它們可能會(huì)在低波動(dòng)市場中產(chǎn)生錯(cuò)誤信號,在快速變化的條件下滯后,并且需要不斷定制。為了最大限度地發(fā)揮其有效性,交易者應(yīng)該考慮將肯特納通道與其他指標(biāo)和策略相結(jié)合。

以上就是什么是肯特納通道?如何使用肯特納通道指標(biāo)?的詳細(xì)內(nèi)容

鄭重聲明:本文版權(quán)歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如作者信息標(biāo)記有誤,請第一時(shí)間聯(lián)系我們修改或刪除,多謝。