比特幣最近在 2023 年創下了新高,但有一個問題揮之不去:市場是否過度擴張,我們是否已達到熱情的頂峰? 我們可以通過檢查加密貨幣期權市場的定位來深入了解這些問題。與 2023 年第四季度最契合的比較是我們在 2020 年第四季度看到的反彈。事實上,通過疊加這兩年的 BTC 回報,我們可以看出正在發生的驚人相似的故事。

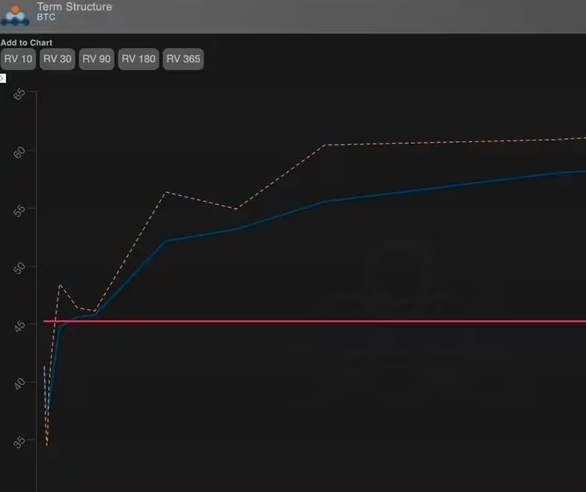

目前,期權的隱含波動率(代表投資者對 BTC 未來實現波動率的押注)徘徊在 2023 年峰值附近,主要是由看漲期權的購買推動的。 這可能表明市場已經考慮到了我們都希望的爆炸性上行潛力。然而,當我們回顧過去四年來 BTC 的隱含波動率時,它仍然相對較低,這意味著 BTC 尚未展現出歷史上能夠實現的爆炸性反彈。 當 BTC 在 2020 年第四季度飆升時,隨之而來的期權波動率達到了 150% 左右的峰值,而今天約為 50%。

我們還可以將今天的歷史期貨基差與2020年1月1日的歷史期貨基差進行比較。當時,Deribit的期貨基差年化率為20%,相當于10年期無風險利率的17倍。 如今,期貨基差約為 10%,即等效無風險利率的 2.4 倍。 現在與 2020 年之間的巨大差異并不一定預示著現貨價格將會上漲,但它們確實表明潛在的購買力仍然在很大程度上處于觀望狀態。

最后,值得注意的是,期權交易者愿意支付的隱含波動率與 BTC 正在經歷的實際波動率(已實現波動率)密切相關,后者已在 2023 年創下新低。這種聯系通常被稱為方差風險溢價(VRP),自 10 月中旬以來一直在擴大。 最近,期權交易者一直愿意支付比比特幣實際波動率更高的溢價,因為他們預計比特幣可能會出現爆炸性波動。

目前我們正目睹一種特別明顯的隱含波動性“急升”,這發生在1月期權到期月。這反映了市場預期證券交易委員會將批準/否決比特幣現貨ETF,從而引起市場波動。遠期波動率(12月29日到期合約與1月合約之間的實際隱含波動率差異)目前約為 57%,比 45% 的 30 天實際波動率溢價 12 個點。

這種情況要么表明期權買家做出了錯誤且價格過高的押注,要么表明比特幣的大幅波動不僅會持續,而且會變得更大。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如作者信息標記有誤,請第一時間聯系我們修改或刪除,多謝。